О взаимовлиянии экономической ситуации в государстве и эффективности работы предприятия

Статья в журнале

Российское предпринимательство *

№ 2 (14), Февраль 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Ковалевский С.В., Познякова Т.В. О взаимовлиянии экономической ситуации в государстве и эффективности работы предприятия // Российское предпринимательство. – 2001. – Том 2. – № 2. – С. 25-29.

Аннотация:

Статья содержит анализ соотношения ставок налогообложения между собой в зависимости от внешних и внутренних условий работы предприятия. С этой целью с помощью средств нейросетевых технологий авторами создана модель-образ, отражающая взаимосвязи объекта и позволяющая исследовать их, не воздействуя на реальный объект.

Ключевые слова: налоговое стимулирование, налоговая политика, налоговые ставки

Статья содержит анализ соотношения ставок налогообложения между собой в зависимости от внешних и внутренних условий работы предприятия. С этой целью с помощью средств нейросетевых технологий авторами создана модель-образ, отражающая взаимосвязи объекта и позволяющая исследовать их, не воздействуя на реальный объект.

Любое предприятие в процессе своей деятельности вынуждено приспосабливаться к условиям внешней среды, то есть к факторам, сформированным вне предприятия и оказывающим непосредственное влияние на его работу. К этим факторам относятся:

‑ конъюнктура рынка;

‑ стратегии конкурентов;

‑ местоположение предприятия и его рынков сбыта;

‑ политическая ситуация в стране.

Однако главнейшим фактором внешней среды можно считать законодательную базу, сформированную государством.

Бесспорное влияние на состояние работы предприятия оказывает налоговая политика государства. Формируя налоговую правовую базу, государство стимулирует или сдерживает развитие тех или иных отраслей экономики, а также ее субъектов. В этой связи нами проведено исследование соотношения ставок налогов, оказывающих основное влияние на структуру отчислений предприятий мелкого и среднего бизнеса, которые, в свою очередь, составляют подавляющее большинство как украинских, так и российских налогоплательщиков.

Отправным пунктом нашего исследования является точка зрения о том, что государство может способствовать увеличению доходов бюджета, создавая предприятиям наиболее выгодные для их функционирования условия и повышая тем самым предпринимательскую, а следовательно, и платежную активность хозяйственников.

В основе исследования лежала попытка создания модели соотношения ставок таких налогов, как налог на добавленную стоимость (НДС), налог на прибыль и остальных налогов в зависимости от внешних и внутренних условий, в которых вынуждено работать предприятие (при проведении исследования общая сумма налогов была принята за 100%). Однако, поскольку создание многофакторной модели является чрезвычайно сложным и наукоемким процессом, создан лишь образ модели в виде системы факторов, влияющих на работу предприятия.

Отличительной особенностью этой системы является наличие неявно выраженных внутренних связей между ее составляющими. Как показали исследования, предпочтение должно быть отдано модели, построенной на основе так называемых нейросетевых технологий (НСТ). Это обстоятельство позволяет далее исследовать полученную модель-образ как аналог реального объекта, изменяя входные и выходные условия или устанавливая желаемые изменения одних показателей и наблюдая за изменениями других.

Внешние условия выражены в виде экспертной оценки работы предприятия (99% и 60%).

Внутренняя среда сформирована в виде таблицы логических данных, отражающих такие факторы, как:

а) занижение налога;

б) принадлежность суммы заниженного налога к заданному интервалу;

в) умысел в занижении.

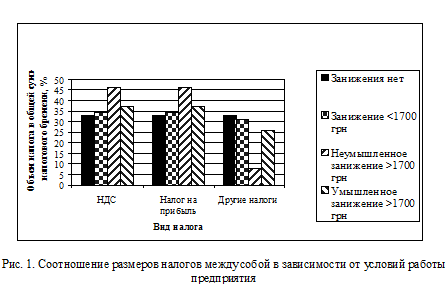

Внешние и внутренние условия послужили входными параметрами для получения прогнозных данных. Выходными параметрами приняты соотношения ставок налогообложения и размеры штрафных санкций. После нормализации данных, достижения прогнозных данных с помощью средств нейросетевых технологий и анализа результатов можно сделать следующие выводы (рис.1):

1 Экспертная оценка работы предприятия – 99%.

1.1 Занижения налогов нет.

В этом случае налоги распределяются равномерно, каждый их вид составляет около 33% налогового бремени. Это дает основания предположить, что для функционирования предприятия в идеальных условиях имеет смысл приблизительно уравнять между собой ставки налогов, оказывающих основное влияние на деятельность предприятия.

1.2 Занижение налогов имеет место, сумма занижения не превышает 1700грн.

Предположив, что предприятие функционирует стабильно и что оно достаточно платежеспособно, однако незначительно занижает налоги (например, вследствие ошибки бухгалтера), оптимальным было бы перемещение центра тяжести налогового бремени в пользу НДС и налога на прибыль (доля каждого налога составит 34,5%); долю же остальных налогов следует уменьшить до 31% в общем объеме налогов.

1.3 Имеет место неумышленное занижение на сумму, превышающую 1700 грн.

Этот случай отражает условия функционирования большей части отечественных предприятий, что объясняется чрезвычайной сложностью налогового законодательства. В описанной ситуации соотношение ставок налогов резко изменяется и составляет: НДС – 46%, налог на прибыль – 46%, другие налоги – 8%.

1.4 Умышленное занижение на сумму, превышающую 1700 грн.

Описанное действие со стороны стабильного платежеспособного предприятия возможно лишь в случае острого конфликта интересов предприятия и законодательства. То есть в этом случае необходим либо пересмотр законодотельных актов, либо наказание должностных лиц в виде уголовной ответственности. Соотношение налогов составит: НДС – 37%, налог на прибыль – 37%, оставшиеся налоги – 26% в общей сумме налогов.

2 Экспертная оценка работы предприятия – 60%

В данном случае наблюдается идентичное распределение ставок налогообложения. Лишь при занижении налога на сумму, превышающую 1700 грн, оптимальное соотношение ставок налогов составит: НДС – 36%, налог на прибыль – 36%, другие налоги – 28%.

С увеличением платежеспособности предприятия предполагается следующая динамика изменения ставок налогообложения:

1) ставки НДС и налога на прибыль имеют тенденцию к снижению;

2) ставки же других налогов – к увеличению, причем более быстрыми темпами.

Для относительно стабильных платежеспособных предприятий, составляющих подавляющее большинство предпринимательской сферы государства, может быть целесообразным составить ставки налогов таким образом, чтобы НДС и налог на прибыль составили примерно по 46%, а остальные налоги – 8% в общей сумме налогов. Следует учесть, что имеется потенциальная возможность снижения НДС и налога на прибыль и увеличения других налогов к условиям, приближенным к идеальным.

Таким образом, по-видимому, целесообразно было бы либо разработать гибкую систему ставок налогообложения в зависимости от состояния работы предприятия, либо найти оптимальный уровень ставок таким образом, чтобы они стимулировали функционирование всех разновидностей производства.

ВЫВОДЫ

1 Моделирование экономических систем на основе нейросетевых технологий позволяет вскрыть особенности взаимодействия факторов, воздействующих на предприятие (фирму), и построить модель-образ, отражающую его сложные взаимосвязи и исследовать их, не выходя на реальный объект.

2 Существующая система налогообложения нуждается в корректировке налоговых ставок таким образом, чтобы имело место стимулирование платежной активности предприятий, и учитывалась строгая зависимость между платежной активностью предприятий и поступлениями в бюджет.

Страница обновлена: 22.01.2024 в 19:34:44