Improving Credit Risk Management of the 2nd Level Banks in Kazakhstan

Download PDF | Downloads: 4

Journal paper

Russian Journal of Entrepreneurship *

№ 11 / June, 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Please, cite as:

Nazarbekova R.S., Ulzhalgas N.N. Sovershenstvovanie upravleniya kreditnymi riskami v bankakh vtorogo urovnya Respubliki Kazakhstan // Rossiyskoe predprinimatelstvo. – 2012. – Tom 13. – № 11. – S. 174-178.

Abstract:

The article discusses the situation with credit risks in the Republic of Kazakhstan. Many banks face the problem of delayed credits that jeopardize their business but in order to develop they are forced to continue lending. However, today there is a shortage of quality demand for credits in the country. The authors suggest the following solution: to improve the quality of credit risk assessment taking into account the maximum number of risk factors.

Keywords: risk management, credit risk, reserves, loan portfolio, delayed credits, external risks of the borrower, internal risks of the borrower, risks of maintenance

В условиях рыночной экономики, особенно в процессе углубления кризисных явлений, проблема риска в банковской и производственно-коммерческой деятельности приобретает особое значение. Анализ системы банковского риск-менеджмента позволяет выделить понятие кредитного риска из всей совокупности банковских рисков как важнейший элемент этой системы.

Стратегия управления рисками базируется на соблюдении принципа безубыточности деятельности и направлена на обеспечение оптимального соотношения между прибыльностью бизнес-направлений деятельности банка и уровнем принимаемых на себя рисков. [1].

Поскольку кредитный риск – это более широкое понятие, которое распространяется на целый ряд финансовых операций: балансовых и забалансовых обязательств таких, как гарантии, акцепты, операции с ценными бумагами и т.д., то не следует сужать сферы проявления кредитного риска и относить его только к кредитным операциям. Поэтому, учитывая мнение зарубежных специалистов о наиболее точном отражении сущности кредитного риска, можно считать, что кредитный риск − это риск невыполнения контрагентом своих обязательств.

Кредитный риск и дефицит качественного спроса на кредитные ресурсы

Понятие кредитного риска сопряжено с его источником, который можно представить как в виде отдельного, конкретного заемщика, так и в виде ссудного портфеля, как совокупность кредитных вложений. В этой связи, как нам представляется, в первом случае кредитный риск является риском невыполнения заемщиком своих обязательств, а во втором случае, кредитный риск определяется как вероятность уменьшения стоимости части активов, представленной суммой выданных займов и приобретенных долговых обязательств, либо значительным снижением фактической доходности от данной части активов [2].

Вместе с тем уровнем потерь вследствие кредитного риска можно управлять. Такое определение, на наш взгляд, соответствует расширенной трактовке риска как опасности, неопределенности и возможности. Управление кредитным риском состоит в понимании необходимости построения организации кредитного процесса в банке таким образом, чтобы предотвратить отрицательный результат, обеспечить эффективное функционирование кредита, предвосхищая нежелательные последствия на каждой стадии его движения. Это можно обеспечить посредством применения методов минимизации кредитных рисков.

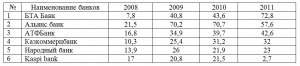

На сегодняшний день крупнейшие банки Казахстана с высокой долей просроченных кредитов в ссудном портфеле продолжают работать и выбирают новейшие методы по развитию кредитной деятельности банков второго уровня в Казахстане. Хотелось бы выделить ряд следующих банков с высокой долей просроченных кредитов (см. табл. 1).

Таблица 1

Доля кредитов с просрочкой платежей от ссудного портфеля на 01.12 (%)

Источник: www.google.kz

На мировом рынке эксперты ожидают рецессию и долговой кризис, следовательно, доступа к дешевой иностранной ликвидности не будет. Основным источником фондирования останутся депозиты резидентов, а это достаточно дорогой и трудоемкий вид фондирования.

На внутреннем рынке с большой долей вероятности можно ожидать продления дефицита качественного спроса на кредитные ресурсы. Высокий уровень просрочки в секторе связан с высокой концентрацией экономически неустойчивых заемщиков.

Корпоративный сектор большой нужды в кредитных ресурсах пока не испытывает. Опрос предприятий реального сектора, проведенный Нацбанком, показал, что «потребность предприятий в кредитах банков с III кв. 2010 г. по III кв. 2011 г. практически не меняется, находясь в интервале 23,2–22,4%. В четвертом квартале 2011 г. доля предприятий, намеренных получить кредит до конца года, снизилась до 21,8%.

Оценка рисков на уровне кредитных портфелей

Из 6 рассматриваемых банков 5 увеличили долю плохих кредитов в своем портфеле. Альянсу удалось выйти из негативного тренда, но его просрочка остается одной из самых плохих в секторе.

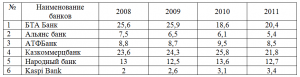

Рыночная доля крупных банков с высокой долей просрочки на кредитном рынке представлена на табл. 2.

Таблица 2

Рыночная доля банков на кредитном рынке на 01.12, (%)

Источник: www.google.kz

За четыре года доля этой группы с 80,5% сократилась до 72,2% на кредитном рынке. И, скорее всего, банки с высокой долей просроченных кредитов продолжат терять свои доли на рынке при очень мощной конкуренции и агрессивном росте банков второго эшелона [3].

Большое разнообразие методов регулирования кредитных рисков в банковской деятельности позволило их систематизировать и предложить более полную классификацию методов и приемов управления в минимизации кредитных рисков банка, которая дает коммерческим банкам возможность повысить эффективность организации процесса управления кредитными рисками.

Анализ качества управления кредитными рисками при определении лимитов кредитования выявил отсутствие у большинства исследуемых банков корректных и обоснованных моделей их расчета. В связи с этим сделан вывод, во-первых, о наличии некорректных систем определения лимитов кредитования или их отсутствии и, во-вторых, о прямом влиянии подобного положения на опережающие темпы роста просроченной ссудной задолженности у большинства исследованных банков, по сравнению с темпами роста объемов предоставленных ими ссуд. Современный этап развития риск-менеджмента в казахстанских банках за ряд последних лет характеризуется повышением значимости комплексного подхода к анализу и оценке рисков на уровне кредитных портфелей. С целью формирования профессионального суждения об уровне рисков кредитования банки внедряют многофакторные модели оценки кредитных рисков. В казахстанских крупных банках рассматривается вопрос использования положений зарубежных моделей оценки рисков, базирующихся на принципах современной портфельной теории и методологии оценки рыночных рисков.

Вывод

Систематизация максимального количества факторов риска, оценка которых позволяет определить интегральный уровень риска кредитования, помогает логически систематизировать и сгруппировать частные факторы риска, провести количественный и качественный анализ показателей деятельности заемщика. Группировка максимально возможного количества факторов кредитного риска, в основу которой положен логико-дедуктивный метод анализа, способствует систематизации процесса кредитного анализа деятельности нефинансовых предприятий-корпоративных заемщиков и повышению достоверности полученных оценок.

В качестве основных факторов кредитного риска заемщика в предложенной системе выделены: внешние риски заемщика, внутренние риски заемщика, риски лимитирования, риски обеспечения.

Страница обновлена: 03.05.2024 в 11:36:47