Инновационная технология оценки рисков в практике финансово-инвестиционного анализа

Скачать PDF | Загрузок: 5

Статья в журнале

Российское предпринимательство *

№ 5 (203), Март 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Цитировать:

Думов В.К. Инновационная технология оценки рисков в практике финансово-инвестиционного анализа // Российское предпринимательство. – 2012. – Том 13. – № 5. – С. 60-69.

Аннотация:

Для учета влияния множества неблагоприятных факторов на деятельность предприятия существует несколько основных методов количественного анализа. Каждый из данных методов имеет определенные достоинства и недостатки. С целью формирования технологии, объединяющей достоинства отдельных методов и исключающей их основные недостатки, предложен интегральный подход к формированию оценки влияния неблагоприятных событий.

Ключевые слова: риск-менеджмент, оценка рисков, имитационное моделирование, количественный анализ рисков

В издательстве открыта вакансия ответственного редактора научного журнала с возможностью удаленной работы

Подробнее...

На текущий момент существует множество подходов к оценке влияния неблагоприятных событий на деятельность отдельного предприятия.

В теории принято определять неблагоприятные события как риски, количественную оценку которых производят путем присвоения определенного уровня вероятности их реализации.

В свою очередь, управление рисками представляет собой процессы, связанные с идентификацией и анализом рисков, а также принятием решений с целью максимизации положительных последствий и минимизации отрицательных последствий неблагоприятных событий.

Риск-менеджмент интегрирует в себе систему управления рисками и экономическими отношениями, возникающими в процессе управления рисками.

Методы количественного анализа рисков предприятия

В практике финансово-инвестиционного анализа выделяют несколько основных методов количественного анализа рисков [1, 2, 5]:

− изменение ставки дисконтирования;

− анализ чувствительности критериев эффективности;

− оценка отдельных сценариев;

− вероятностный анализ денежных потоков;

− построение дерева событий;

− определение и формирование детерминированных и стохастических моделей риска;

− теории нечетких множеств и нечетких интервалов;

− имитационное моделирование (Монте-Карло и др.)

Каждый из представленных выше методов обладает определенными достоинствами и недостатками.

В частности, методы связанные с изменением ставки дисконтирования, чувствительности критериев эффективности, оценки отдельных сценариев позволяют комплексно оценить влияние набора неблагоприятных событий (рисков) на систему, но при этом не позволяют качественно разграничивать эффекты, получаемые в рамках отдельных бизнесов компании, расходных статей.

Методы, связанные с моделированием отдельных рисков (вероятностный анализ денежных потоков, построение дерева событий, определение и формирование детерминированных и стохастических моделей риска, теории нечетких множеств и нечетких интервалов, имитационное моделирование) позволяют избавиться от представленного недостатка, но при этом теряется свойство комплексной оценки влияния рисков на хозяйственную деятельность предприятия в целом.

Интеграционный подход к оценке рисков

Логичным выходом из сложившейся ситуации становится интеграция отдельных методов представленных выше в единую систему оценки влияния рисков на деятельность предприятия.

В частности, осуществляя анализ рисков с помощью представленных выше методов в следующей очередности: построение дерева событий, оценка отдельных сценариев, вероятностный анализ денежных потоков, анализ чувствительности критериев эффективности, имитационное моделирование – мы получаем систему, позволяющую оценить влияние как отдельно взятого неблагоприятного события, так и набора всех наиболее значимых неблагоприятных событий на деятельность предприятия.

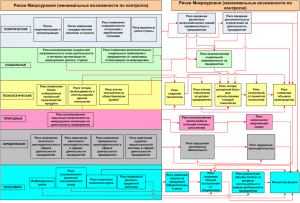

Соответственно переходя к практической реализации предлагаемого подхода на первоначальном этапе необходимо сформировать дерево событий (см. рис. 2) с учетом неблагоприятного влияния каждого события на критерии эффективности (NPV, IRR и т.д.) деятельности предприятия.

Важным качеством представленной ниже схемы является определение взаимосвязи рисков верхнего уровня (макроуровня) и рисков нижнего уровня (микроуровня), что позволяет качественно идентифицировать событие − катализатор приводящее к получению потерь предприятием и последующий маршрут реализации всех неблагоприятных событий влияющих на объем данных потерь.

Распределение рисков на уровни связано с необходимостью определения возможности по контролю рисков подразделениями предприятия, зачастую риски верхнего уровня являются слабо контролируемыми, либо вообще не подлежат контролю, в противовес риски микроуровня могут быть максимально нивелированы и обладают высокой степенью контроля.

На практике оценка каждого отдельного маршрута предполагает проведение оценки методом Монте-Карло на основании значений параметров, установленных экспертами.

Максимум из возможных сумм результатов всех возможных независимых маршрутов будет являться показателем влияния отдельных маршрутов рисков на систему в целом.

Соответственно, переводя представленный выше анализ в плоскость интеграции представленных ранее методов, мы получаем следующую взаимосвязь: после построения дерева событий и формирования отдельных сценариев реализации рисков (оценка отдельных сценариев), проводится вероятностный анализ денежных потоков (выставление отдельных вероятностей реализации каждому риску) и анализ влияния рисков на экономические показатели системы (анализ чувствительности).

Расчет влияния рисков на экономические показатели

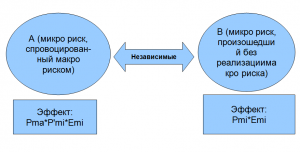

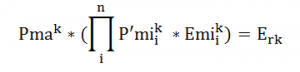

Технически предполагается осуществление расчетов с использованием следующего подхода (см. рис. 1 и рис. 2):

Рис. 1. Микрориски и связанные с ними потери

где

Pma – вероятность наступления макро риска;

P’mi – вероятность наступления микро риска при условии наступления макро риска;

Pmi – вероятность наступления микро риска в случае отсутствия зависимости от макро риска (наступление события является результатом внутренних процессов на предприятии);

Emi – объем потерь от наступления рисков на микро уровне (реализация риска на предприятии).

Рис 2. Обобщенный вид дерева неблагоприятных событий влияющих на деятельность предприятия

Например, мы ожидаем реализацию неблагоприятного события (риска) связанного с ухудшением социальной обстановки в области деятельности предприятия, при этом данный макрориск может привести к увеличению уровня заработной платы на предприятии, то есть привести к реализации риска микроуровня.

Для данного случая оценка влияния реализации данного риска на систему будет оценено как произведение вероятности реализации события макроуровня, вероятности реализации события микроуровня с учетом реализации события микроуровня и ожидаемого снижения в показателе NPV предприятия (см. пример в табл.).

Важно отметить, что реализация макрориска влияет на микрориски, а результат влияния макрориска на деятельность предприятия в свою очередь оценивается по результатам влияния микрориска с учетом вероятности наступления макрориска.

Необходимым допущением при оценке вероятностей реализации рисков, а также влияния реализации рисков на экономические показатели системы является интервальное экспертное оценивание возможных значений [4].

Наиболее оптимальным методом для проведения оценки является составление и заполнение экспертами опросных листов.

Заключительным этапом предлагаемой технологии, как было отмечено выше, является проведение имитационного моделирования. С учетом предположения о нормальности распределения мнений экспертов предполагается построение 90% доверительного интервала для минимального и максимального значений вероятностей и влияния на экономические показатели системы (в нашем случае NPV), а также последующей оценки влияния рисков на систему методом Монте-Карло (проведение оценки 10 000 сценариев с учетом предположения о нормальности распределения экспертных мнений).

Комплексная оценка различных сценариев

Ключевым моментом для осуществления оценки различных сценариев методом Монте-Карло является получение точечной оценки вероятности или влияния риска на экономическую систему из интервальной оценки (полученных методами вероятностного анализа денежных потоков, анализа чувствительности критериев эффективности).

Для получения точечной оценки на практике целесообразно использовать встроенные инструменты Excel, позволяющие случайным образом получать значения от 0 до 1 и оценивать значения при условии принадлежности значений интервала нормальному распределению.

Технически формула оценки на основании минимального и максимального значений в рамках 90% доверительного интервала в Excel выглядит следующим образом:

Pma/P’mi/Pmi/Em i = norminv (rand (); А; B)

где

norminv – функция Excel, возвращает обратное нормальное распределение для указанного среднего и стандартного отклонения при заданной вероятности;

rand () − функция Excel, возвращает случайное число от 0 до 1 и в рамках функции norminv определяет вероятность для расчета значения в рамках нормального распределения;

A – медиана, 50-й процентиль, квантиль 0,5, возможное значение признака, которое делит ранжированную совокупность на две равные части: 50 % «нижних» единиц ряда данных будут иметь значение признака не больше, чем медиана, а «верхние» 50 % — значения признака не меньше, чем медиана.

Расчет медианы осуществляется по формуле:

A = (Верхняя граница 90% доверительного интервала + Нижняя граница 90% доверительного интервала)/2

B – стандартное отклонение, мера разброса случайной величины, то есть ее отклонения от математического ожидания (в рамках данной работы – медианы).

Расчет стандартного отклонения осуществляется по формуле:

B = (верхняя граница 90% доверительного интервала − нижняя граница 90% доверительного интервала)/3,29

В данном случае значение 3,29 взято из предположения, что 90% доверительный интервал построен при нормальности распределения вероятностей и потерь в рамках оценки макро и микро рисков.

Математически данный факт определяется:

Верхняя граница 90% доверительного интервала = A + 1,645 * B;

Нижняя граница 90% доверительного интервала = A – 1,645 * B;

(Верхняя граница 90% доверительного интервала – Нижняя граница 90% доверительного интервала) = 1,645 * B – (–1,645 * B)

По результатам оценки вероятностей и потерь от рисков проводится оценка сценариев оценки финансового риска:

где

k – номер оцениваемого риска из всей совокупности карты рисков;

n – номер последнего риска в рамках оценки цепи взаимосвязанных рисков в рамках риска k;

Erk – оцениваемые потери в рамках оценки риска k.

Таблица

Пример расчета влияния риска появления дополнительных социальных требований к предприятию от зависимых стэйхолдеров на макроуровне на экономические показатели системы (NPV).

|

|

1 Риск

|

| ||||

|

Макро

|

Микро

|

Микро

|

Микро

|

| ||

|

Сц.

|

Риск появления дополнительных социальных требований к предприятию от зависимых стэйхолдеров на макроуровне

|

Риск возникновения социальной напряженности на предприятии

|

Риск потери ресурсной базы для использования текущей технологии

|

Риск снижения объемов производства

|

| |

|

Pma

|

Emi

|

Er1=Pma**** Emi

| ||||

|

1

|

0,12

|

0,60

|

0,55

|

0,55

|

6 724 146

|

150 445

|

|

2

|

0,17

|

0,53

|

0,56

|

0,54

|

6 546 198

|

180 627

|

|

3

|

0,17

|

0,47

|

0,53

|

0,53

|

6 714 429

|

148 517

|

|

4

|

0,17

|

0,60

|

0,57

|

0,53

|

6 582 172

|

202 876

|

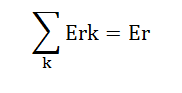

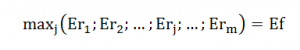

Предполагается, что в рамках оценки возможных карт рисков может возникнуть несколько вариантов оценки общего влияния на систему, соответственно предполагается использование максимального значения финансового риска:

Итоговый параметр математически можно отразить формулой:

где

− оценка финансового риска в рамках j карты рисков;

– влияние возможных рисков системы на NPV системы.

Полученный параметр можно характеризовать как комплексно оценивающий влияние неблагоприятных событий на систему с оценкой влияния отдельных неблагоприятных событий.

Источники:

2. Марцынковский Д.А., Владимирцев А.В. Руководство к интеграции систем менеджмента. – Санкт-Петербург: Береста, 2008. – 122 с.

3. Холмс Э. Риск-менеджмент. – М.: Эксмо, 2007. – 304 с.

4. Дуглас У. Хаббард Как измерить все, что угодно. Оценка стоимости нематериального в бизнесе. – М.: ЗАО «Олимп-Бизнес», 2009. – 320 с.

5. Chris MarrisonThe Fundamentals of Risk Measurement. − McGraw-Hill, 2002. – 415 с.

Страница обновлена: 22.01.2024 в 20:07:58